CANSLIM là một phương pháp đầu tư được William J. O’Neil, một nhà đầu tư nổi tiếng người Mỹ phát triển và “CANSLIM” là từ viết tắt của bảy hạng mục quan trọng trong việc lọc và lựa chọn cổ phiếu. Để tiếp nối phần 1, bài viết này sẽ giới thiệu các yếu tố còn lại trong CANSLIM.

MỤC LỤC

Bản chất của phương pháp CANSLIM là gì? (phần 2)

4. Yếu tố S trong phương pháp CANSLIM: Supply and Demand

Yếu tố S trong phương pháp CANSLIM đề cập đến “cung và cầu”. Giá cả của sản phẩm được xác định khi giá mong muốn của người muốn mua và giá mong muốn của người muốn bán bằng nhau. Nói cách khác, giá cả của mọi vật đều do “cung và cầu” quyết định, vì vậy cung và cầu cũng là nhân tố ảnh hưởng trực tiếp đến việc biến động giá của cổ phiếu. Ví dụ đơn giản, nếu như sản lượng rau củ giảm do thời tiết trái mùa, có nghĩa là nguồn cung sẽ giảm xuống và thấp hơn nhu cầu, nên giá rau củ sẽ tăng lên cao hơn so với bình thường.

Tuy nhiên, O’Neil không đề cập nhiều đến phương diện kinh tế vĩ mô mà ông tập trung phân tích tính thanh khoản. Cụ thể O’Neil thường xuyên theo dõi khối lượng giao dịch hàng ngày của cổ phiếu và so sánh đối chiếu với khối lượng giao dịch trung bình của cổ phiếu trong ba tháng trước đó.

Mối quan hệ cung cầu

Nguồn cung cổ phiếu lớn, đồng nghĩa với số lượng cổ phiếu đã phát hành cũng lớn. Nếu cổ phiếu đã phát hành có số lượng lớn, thì tác động của một cổ phiếu lên toàn bộ sẽ nhỏ lại, do đó sẽ rất hiếm khi xảy ra mức biến động giá lớn trên thị trường.

Trên lý thuyết, nếu có 2 doanh nghiệp giống nhau về điều kiện cơ bản, thì doanh nghiệp nào có số lượng cổ phiếu đã phát hành (vốn hoá thị trường) ít hơn thì giá cổ phiếu của doanh nghiệp đó sẽ có cơ hội tăng giá hơn.

Mặt khác, trong mỗi chu kỳ của thị trường, sẽ có nhiều lúc dòng tiền dịch chuyển từ cổ phiếu có vốn hoá cao sang cổ phiếu có vốn hoá thấp, và ngược lại. Vì vậy, việc quan sát và theo dõi chu kỳ của thị trường cũng vô cùng quan trọng.

Tuy nhiên, bạn nên lưu ý răng nguồn cung thấp cũng đồng nghĩa với việc tăng giá nhanh chóng, nhưng tốc độ lúc giảm giá cũng khủng khiếp không kém. Đây là một trong những rủi ro lớn đối với trường phái đầu tư tăng trưởng.

Hai chỉ số kiểm tra tính thanh khoản

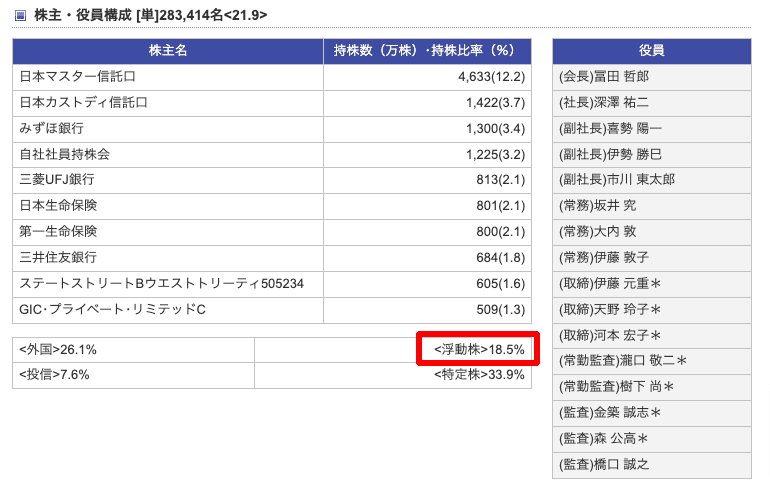

Cổ phiếu trôi nổi (浮動株) hay cổ phiếu lưu động, là số lượng cổ phiếu còn lại sau khi lấy tổng cổ phiếu niêm yết trừ đi số lượng cổ phiếu cố định. Cổ phiếu do người sáng lập công ty nắm giữ, cổ phiếu do công ty mẹ nắm giữ hoặc cổ phần chéo không có khả năng tung ra thị trường, được gọi là cổ phiếu cố định. Vì vậy có thể nói, một doanh nghiệp có càng nhiều cổ phiếu trôi nổi thì tính thanh khoản càng cao. Ngày nay bạn có thể kiểm tra số lượng cổ phiếu trôi nổi của một doanh nghiệp nhanh chóng tại Shikiho hoặc trong các ứng dụng giao dịch chứng khoán ở Nhật Bản.

Khối lượng giao dịch (出来高) là một chỉ báo về tính thanh khoản mà ai ai cũng sử dụng để phân tích hành động giá. Có rất nhiều công ty thuộc Phân khúc thị trường Standard hay Growth của Sở giao dịch chứng khoán Tokyo có khối lượng giao dịch hàng ngày ít hơn 10.000 cổ phiếu. Bảng báo giá chứng khoán (板情報) của những công ty này thường chênh lệch lớn giữa bên mua và bên bán. Có thể nói, giao dịch rất khó khớp lệnh vì thanh khoản quá thấp. Khối lượng giao dịch thấp cũng cho thấy nhà đầu tư chưa chú ý hay không có hứng thú, vì vậy hãy tránh mua những cổ phiếu có thanh khoản thấp để được an toàn hơn.

Mua lại cổ phần 自社株買い

Theo O’Neil, những doanh nghiệp được nhiều nhà đầu tư kỳ vọng, nếu như họ thực hiện việc chia tách cổ phiếu lần đầu tiên trong khi thị trường đang trên đà đi lên(Bull Market) thì giá cổ phiếu thường có xu hướng tiếp tục tăng. Tuy nhiên, thường sẽ có một khoảng thời gian điều chỉnh hoặc tích lũy kéo dài một tuần trước khi cổ phiếu thực sự bắt đầu tăng trưởng mạnh mẽ.

Việc chia tách cổ phiếu khiến số lượng cổ phiếu đã phát hành tăng lên, tương đương với việc nguồn cung tăng lên, nhưng cũng có thể nhu cầu cũng tăng lên. Ngược lại, việc mua lại cổ phần(自社株買い) làm giảm nguồn cung và mang lại lợi ích cho cổ đông. Khi số lượng cổ phiếu đang lưu hành giảm, lợi nhuận ròng của công ty sẽ được pha loãng dựa theo số lượng cổ phiếu đã được mua lại, do đó EPS của doanh nghiệp sẽ tăng lên. Hành động mua lại cổ phiếu không chỉ làm giảm số lượng cổ phiếu đang lưu hành mà còn ngụ ý rằng công ty kỳ vọng vào việc sẽ cải thiện, tăng trưởng doanh thu và lợi nhuận trong tương lai.

Mua lại cổ phần là một trong những tiêu chí quan trọng để lọc cổ phiếu theo CANSLIM

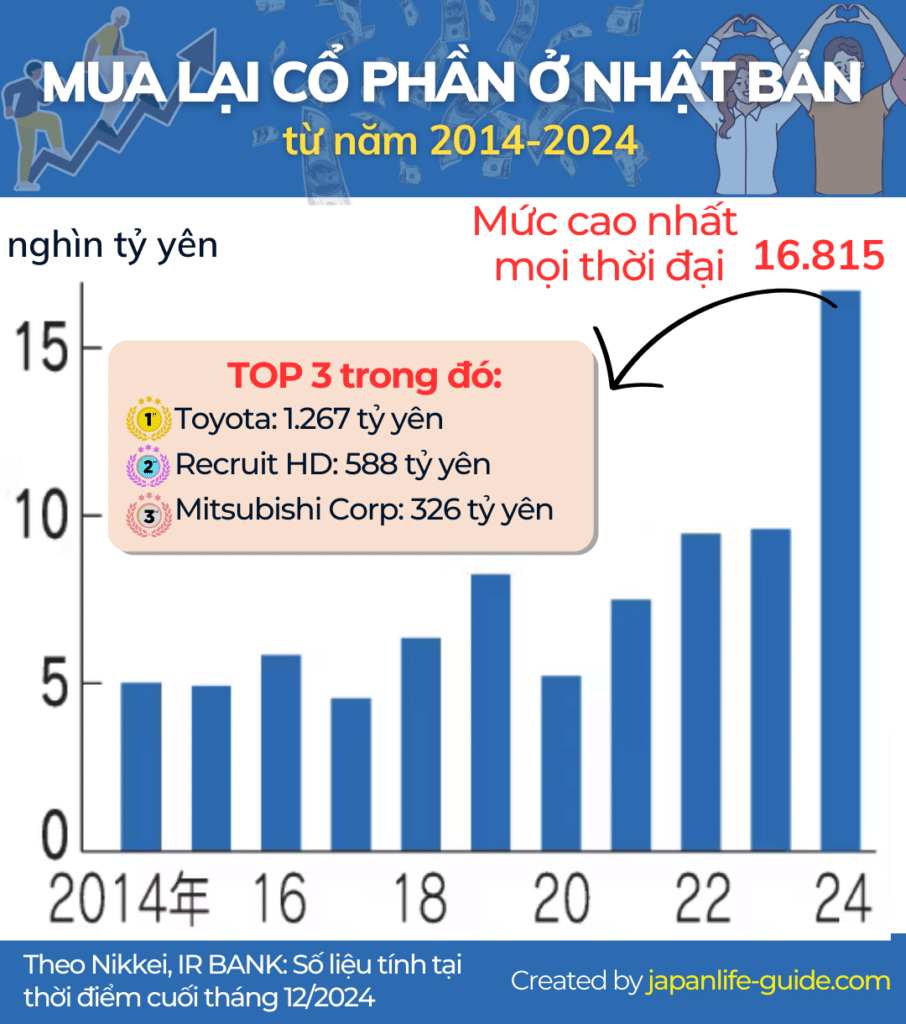

Theo Sở Giao dịch Chứng khoán Tokyo (TYO), tổng giá trị mua lại cổ phần đạt khoảng 17 nghìn tỷ yên trong năm 2024, tăng 70% so với năm trước và lập kỷ lục cao nhất trong 3 năm liên tiếp! Số lượng công ty thực hiện mua lại cổ phần cũng tăng 22% so với năm 2023, lên 1.079 công ty.

Trước đây, các công ty Nhật Bản thường tập trung vào cổ tức, nhưng hiện nay, mua lại cổ phiếu đã trở thành một công cụ quan trọng để hoàn vốn cho cổ đông. Đây là một tín hiệu tích cực đến từ thị trường chứng khoán Nhật Bản!

Tóm tắt yếu tố S trong CANSLIM

- Kiểm tra khối lượng giao dịch hàng ngày và tránh những cổ phiếu có thanh khoản thấp

- Chú ý những doanh nghiệp đã từng chia tách cổ phiếu nhiều lần vì có khả năng nguồn cung sẽ lớn hơn cầu

- Tìm những doanh nghiệp vừa và nhỏ thực hiện chế độ mua lại cổ phần

- Mua vào khi giá cổ phiếu breakout với điều kiện khối lượng tăng từ 40-50% so với vùng tích lũy trước đó

5. Yếu tố L trong phương pháp CANSLIM: Leader or Laggard

Yếu tố L trong phương pháp CANSLIM đề cập đến “cổ phiếu dẫn đầu” hay “cổ phiếu đội sổ”. Theo O’Neil, khi cân nhắc lựa chọn cổ phiếu để đầu tư, bạn cần kiểm tra xem cổ phiếu đó có đứng đầu ngành hay không.

Tìm cổ phiếu dẫn đầu 主導株

Về cơ bản, chúng ta nên nhắm đến 2 hoặc 3 cổ phiếu dẫn đầu ngành. Dẫn đầu ngành ở đây không phải là so sánh theo giá trị vốn hóa thị trường, mà doanh nghiệp đó có kết quả hoạt động kinh doanh tốt nhất trong ngành. Những cổ phiếu dẫn đầu thường tăng trưởng mạnh mẽ trong chu kỳ tăng giá và không chịu ảnh hưởng mấy trong chu kỳ điều chỉnh của thị trường.

上位企業とは、規模が最大であるとか、だれもが知っているブランドという意味ではない。最高の四半期EPS(一株あたり収益)増加率および年間EPSの増加を示し、ROE(株主資本利益率)も最大で、利益率や売上増加率がずば抜けていて、株価の動きも活発な企業のことである。

Trích từ sách オニールの成長株発掘法

Các công ty hàng đầu không có nghĩa là lớn nhất hoặc là một thương hiệu nổi tiếng mà ai ai cũng biết. Đó chính là một công ty có tốc độ tăng trưởng EPS (thu nhập trên mỗi cổ phiếu) hàng quý, hàng năm và có ROE (lợi nhuận trên vốn chủ sở hữu) cao nhất từ trước cho đến nay. Nếu một công ty có tỷ suất lợi nhuận và tỷ lệ tăng trưởng doanh số vượt trội, thì giá cổ phiếu của công ty đó cũng sẽ có biến động tích cực.

Không nên mua cổ phiếu tụt hậu 停滞株

Trong khi nhắm đến những cổ phiếu dẫn đầu ngành, có ý kiến cho rằng không nên mua những cổ phiếu tụt hậu.

Cổ phiếu tụt hậu là những cổ phiếu có hiệu suất kém hơn so với mức trung bình hoặc các cổ phiếu khác cùng ngành.

Thông thường các cổ phiếu tụt hậu thường bị lãng quên và bắt đầu tỏa sáng vào cuối chu kỳ tăng giá của thị trường. Khi đó các cổ phiếu dẫn đầu thường sẽ được định giá quá cao, các cổ phiếu tụt hậu đang nằm trong vùng giá thấp, các nhà đầu tư ham rẻ sẽ bắt đầu mua vào các cổ phiếu tụt hậu. Việc đầu tư vào cổ phiếu tụt hậu ở cuối chu kỳ tăng giá không hoàn toàn sai, nhưng quan trọng là phải tính đến mức tăng sắp chạm trần, vì những cổ phiếu tụt hậu không đủ sức lực để thúc đẩy thị trường.

Phân biệt cổ phiếu dẫn đầu và cổ phiếu tụt hậu bằng chỉ số RS

RS(Relative Strength) là chỉ số sức mạnh giá, giúp chúng ta so sánh mức độ biến động giá của cổ phiếu với phần còn lại của thị trường trong vòng 52 tuần qua. Chỉ số RS sắp xếp các cổ phiếu theo thứ tự từ 1-99, cổ phiếu nào có thứ hạng càng cao thì biến động giá cổ phiếu đó càng mạnh. Ví dụ, nếu RS của cổ phiếu ABC là 99, điều đó có nghĩa là biến động giá của cổ phiếu ABC vượt quá 99% các công ty trên toàn bộ thị trường

Theo nghiên cứu của O’Neil Nhìn đối với các cổ phiếu đã ghi nhận biến động giá cao nhất từ đầu những năm 1950 đến năm 2008, cho thấy trước khi giá cổ phiếu tăng mạnh mẽ chỉ số RS trung bình là 87. Vì vậy có thể nói, tốt hơn hết chúng ta nên đầu tư vào các cổ phiếu có chỉ số sức mạnh cao, cụ thể từ 80 trở lên.

Tóm tắt yếu tố L trong CANSLIM

- Nên đầu tư vào những cổ phiếu có chỉ số sức mạnh tương đối từ 80 trở lên

- Nên nhắm đến các cổ phiếu dẫn đầu ngành

- Tìm những cổ phiếu dẫn đầu mới sau các đợt điều chỉnh của thị trường

6. Yếu tố I trong phương pháp CANSLIM: Institutional Sponsorship

Yếu tố I trong phương pháp CANSLIM đề cập đến “sự sở hữu cổ phần của các tổ chức tài chính”, trong tiếng Nhật được tạm dịch là「機関投資家による保有」. Nói cách khác là doanh nghiệp đó có được các tổ chức tài chính như quỹ đầu tư, ngân hàng ,v.v có yêu thích hay không.

Sự ảnh hưởng của các tổ chức tài chính đến giá cổ phiếu

Để giá cổ phiếu tăng lên mạnh mẽ đòi hỏi phải mua liên tục và khối lượng lớn. Cho dù cổ phiếu có tốt đến đâu, giá cổ phiếu cũng sẽ không tăng trừ khi lệnh mua vượt quá lệnh bán. Tuy nhiên, việc giao dịch mua bán của những nhà đầu tư cá nhân bình thường như chúng ta, sẽ rất ít khi ảnh hưởng đến giá cổ phiếu. Mặt khác, khi các tổ chức tài chính có tiềm lực tài chính tham gia vào thị trường, thì giá cổ phiếu sẽ có xu hướng bị kéo theo giao dịch của họ.

株価を押し上げるには大きな需要(=買い)が必要だ。株式市場において最大の需要源となるのは間違いなく機関投資家であろう。投資信託、年金基金、ヘッジファンド、保険会社、大規模な投資顧問会社、銀行の信託部門、国家機関、慈善施設、教育機関などの多くの機関投資家たちが日々のマーケットを動かす主な原動力となっている。

Trích từ sách オニールの成長株発掘法

Cần phải có một lượng cầu lớn (mua) để đẩy giá cổ phiếu lên. Các tổ chức tài chính được cho là một nguồn cầu lớn nhất trên thị trường chứng khoán. Nhiều tổ chức tài chính như quỹ tương hỗ, quỹ hưu trí, quỹ đầu cơ, công ty bảo hiểm, cố vấn đầu tư lớn, bộ phận ủy thác ngân hàng, tổ chức nhà nước, tổ chức từ thiện, tổ chức giáo dục, v.v. là những động lực chính thúc đẩy thị trường hàng ngày.

Tập trung quan sát chất lượng và số lượng cổ đông của doanh nghiệp

Để tăng tỷ lệ thành công cho đầu tư tăng trưởng, chúng ta cũng cần chú ý đến chất lượng và số lượng cổ đông của doanh nghiệp. Các tổ chức tài chính thường nắm giữ cổ phiếu trung và dài hạn, vì vậy họ sẽ không cố gắng mua nhiều cổ phiếu trong một ngày mà sẽ mất vài tuần vài tháng để họ thiết lập một vị thế hoàn chỉnh “full position”.

Nếu cổ phiếu mà bạn đang cân nhắc hoặc nắm giữ được các tổ chức này mua vào thì đó là một tín hiệu tốt. Thậm chí tín hiệu này còn tốt hơn nếu số lượng cổ phần của họ tăng lên hàng quý, hàng năm. Số lượng cổ đông lớn tăng lên cho thấy nhu cầu muốn sở hữu cổ phần của doanh nghiệp ngày càng tăng lên.

O’Neil cho biết ông thường quan sát xem số lượng các tổ chức tài chính nắm giữ cổ phiếu có tăng lên đều đặn trong vài quý gần đây hay không. Nếu quý gần đây nhất có số lượng các tổ chức tài chính tăng lên bất thường, thì ông sẽ tiếp tục kiểm tra thông tin cũng thành tích hoạt động của các tổ chức tài chính đó. Sẽ là một cơ hội tuyệt vời để mua vào nếu xuất hiện một tổ chức tài chính nổi tiếng có quy mô và chuyên nghiệp.

Kiểm tra số lượng cổ đông như thế nào?

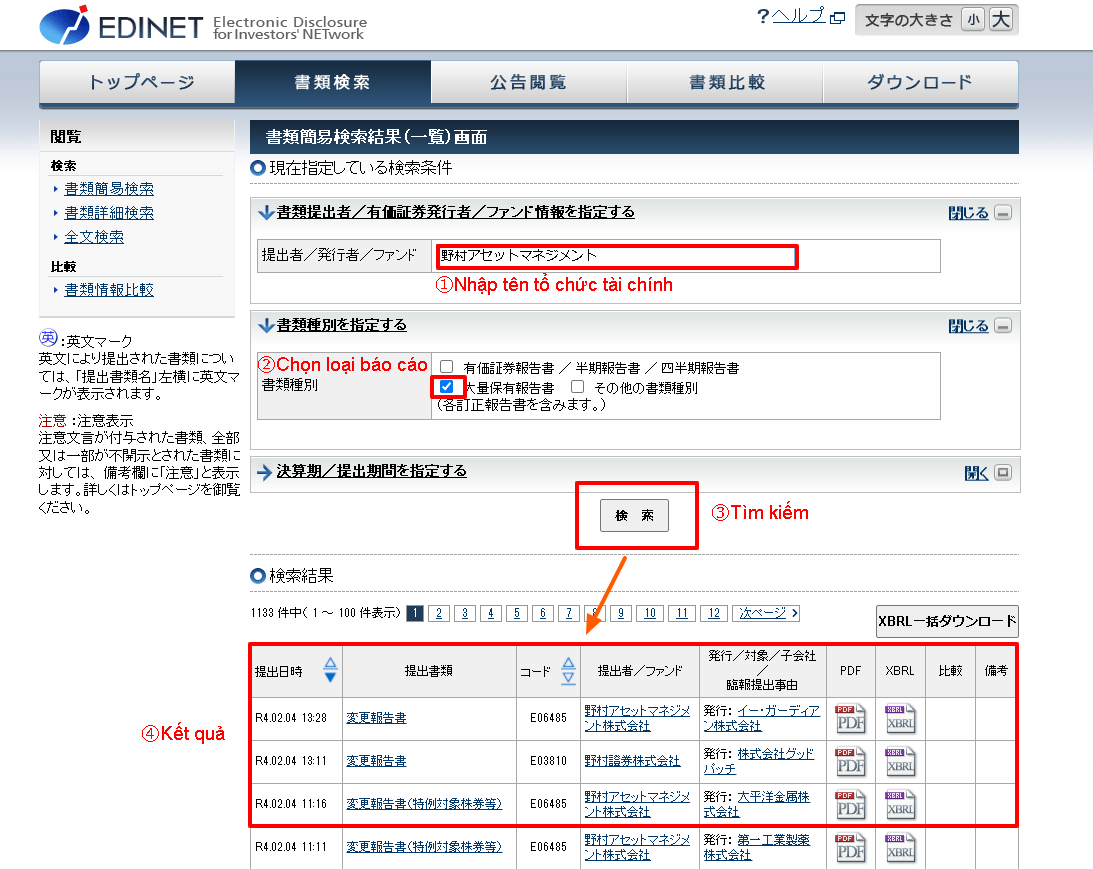

Đối với thị trường chứng khoán Nhật Bản, chúng ta sẽ có thể kiểm tra giao dịch của các tổ chức tài chính thông qua “báo cáo sở hữu cổ đông lớn = 大量保有報告書” do Edinet cung cấp. Đây là yêu cầu của pháp luật dựa trên đạo luật giao dịch sản phẩm tài chính và phải công khai nếu tỷ lệ sở hữu cổ phần vượt quá 5%. Báo cáo này hữu ích vì nó cho phép bạn theo dõi chuyển động của các tổ chức tài chính, ở một mức độ nào đó.

Tóm tắt yếu tố I trong CANSLIM

- Kiểm tra cơ cấu cổ đông của doanh nghiệp

- Sẽ là cơ hội nếu số lượng cổ đông lớn tăng lên từng quý

- Không nên vội mua các cổ phiếu có số lượng cổ đông lớn giảm sút

7. Yếu tố M trong phương pháp CANSLIM: Market Direction

Yếu tố cuối cùng, M trong phương pháp CANSLIM đề cập đến “xu hướng của thị trường = 株式市場の方向”. Ngay cả khi chúng ta tìm thấy một cổ phiếu đáp ứng đủ 6 yếu tố trên, cũng sẽ khó đạt được lợi nhuận tối ưu nhất nếu yếu tố M này không tốt. Nhìn lại những gì đã trải qua trên thị trường chứng khoán, ta thấy: Nếu mua vào một cổ phiếu nào đó khi thị trường đang trong xu hướng tăng mạnh, ta có 75% cơ hội đúng. Nhưng nếu mua vào khi thị trường đang trong xu hướng giảm, ta lại sở hữu 75% cơ hội sai. Vì vậy việc học cách xác định xu hướng của thị trường là vô cùng quan trọng.

Chúng ta cần có khả năng phát hiện thị trường hiện tại đang là thị trường tăng hay thị trường giảm, và nếu là thị trường tăng thì nó đang ở giai đoạn đầu hay giai đoạn cuối. Để làm được điều này, chúng ta phải bắt đầu bằng cách lý giải được những điều cơ bản nhất của thị trường.

Kiểm tra biểu đồ của các chỉ số chứng khoán chính

Một trong những cách tốt nhất để nhận biết hướng đi của thị trường đó là theo dõi biến động giá và khối lượng giao dịch hàng ngày của các chỉ số chứng khoán chính, như Nasdaq Composite, S&P 500, Dow Jones của thị trường Mỹ hay Nikkei 225 hay TOPIX của thị trường Nhật.

Nếu chúng ta có thể nắm bắt được hướng đi của thị trường, chúng ta sẽ có thể phát hiện và bảo toàn tài sản trước sự sụp đổ của thị trường như bong bóng công nghệ dot-com hay cú sốc của Lehman Brothers đã xảy ra trong quá khứ.

Nắm rõ chu kỳ của thị trường

Để thành công trong việc đầu tư, chúng ta cần hiểu được một chu kỳ kinh tế thông thường diễn ra trong bao lâu và diễn biến của nó như thế nào. Mặt khác, chu kỳ kinh tế và môi trường kinh doanh thường có tác động khác nhau đến thị trường tài chính. Vì vậy biết được giai đoạn hiện tại của chu kỳ thị trường không chỉ có thể cung cấp cơ hội mua và bán chính xác mà còn mang lại cho chúng ta lợi thế lớn hơn so với những người tham gia thị trường khác.

Chu kỳ thị trường (Market Cycle) là một thuật ngữ đề cập đến các mô hình cụ thể xuất hiện trên thị trường cùng với sự thay đổi của môi trường kinh doanh. Một chu kỳ của thị trường thường có bốn giai đoạn: tích lũy, tăng giá, phân phối và giảm giá. Một chu kỳ thị trường mới thường được hình thành do những thay đổi trong môi trường pháp lý, công nghệ hoặc sản phẩm mới. Tuy nhiên không phải ai cũng xác định được sự bắt đầu hay kết thúc của một chu kỳ thị trường.

Giai đoạn tích lũy: Accumulation

Giai đoạn tích lũy là giai đoạn đầu tiên của mọi chu kỳ thị trường. Giai đoạn tích lũy bắt đầu vào cuối chu kỳ trước đó, khi thị trường chạm đáy và tỷ lệ PER của cổ phiếu thấp. Khi các nhà đầu tư nghĩ rằng điều tồi tệ nhất đã trôi qua, thị trường đã “chạm đáy” và triển vọng nền kinh tế có vẻ tốt, họ sẽ bắt đầu mua lại. Đối với đầu tư giá trị, có thể nói đây là thời điểm tốt nhất để mua trên thị trường, vì giá cổ phiếu đang được cho là rẻ hơn nhiều so với giá trị thực của doanh nghiệp và sự đảo ngược xu hướng ẩn sau góc khuất.

Giai đoạn tăng giá: Mark-Up

Trong giai đoạn tăng giá, thị trường bắt đầu củng cố và giá cổ phiếu bắt đầu tăng cao hơn, thu hút một lượng lớn người mua muốn tham gia vào xu hướng tăng mới trong giai đoạn đầu của nó. Để xác định đáy của thị trường, chúng ta cần kiên nhẫn theo dõi cẩn thận sự thay đổi của giá cổ phiếu trong khoảng một tuần sau khi giá cổ phiếu đã thoát ra khỏi đỉnh cũ trước đó. Trong những ngày đầu của đợt phục hồi giá cổ phiếu, vẫn chưa biết rằng liệu thị trường đã chuyển sang giai đoạn tăng giá hay vẫn đang test đáy.

Theo O’Neil, cơ hội tốt nhất để kiếm tiền thường là trong 1-2 năm đầu tiên sau khi thị trường xuất hiện giai đoạn tăng giá mới.

Giai đoạn phân phối: Distribution

Vào cuối giai đoạn tăng giá là giai đoạn phân phối, giai đoạn này được xác định bởi sự vắng mặt của các mức giá cao mới và động lực mua vào chậm lại. Chúng ta có thể xác định giai đoạn phân phối bằng cách hình thành các mô hình đảo chiều cổ điển, chẳng hạn như mô hình vai đầu vai (Head and Shoulders), hai đỉnh (Double top) hay ba đỉnh (Triple top). Tuy nhiên, theo phương pháp đầu tư tăng trưởng của O’Neil cách để xác nhận giai đoạn phân phối đó là khi giá của các chỉ số chứng khoán chính giảm hơn 0,2% nhưng khối lượng tăng cao hơn so với ngày trước đó.

Giai đoạn giảm giá: Downtrend

Giai đoạn cuối cùng của một chu kỳ thị trường, đó chính là xu hướng giảm giá. Khi tâm lý thị trường ngày càng đi xuống, các nhà đầu tư bắt đầu bán ra lượng cổ phiếu nắm giữ để chốt lời hoặc tránh hao tổn tài sản, điều này làm gia tăng áp lực bán trên thị trường. Một vài cách để nhận biết giai đoạn giảm giá như: giá cổ phiếu tăng nhưng khối lượng lại giảm, mức tăng trung bình của giá cổ phiếu thấp hơn, giá mở cửa trong ngày cao nhưng giá đóng cửa lại thấp ,v.v.

Tóm tắt yếu tố M trong CANSLIM

- Chỉ nên mua vào khi thị trường bước vào giai đoạn tăng giá

- Tạo ra lợi nhuận là một điều quan trọng nhưng cũng cần bảo vệ nó khi thị trường bắt đầu suy yếu

- Theo dõi những thay đổi về lãi suất của Fed

Kết luận

Như vậy, lọc cổ phiếu theo phương pháp CANSLIM không chỉ hiệu quả trong thị trường chứng khoán Mỹ mà còn có thể áp dụng linh hoạt tại thị trường Nhật Bản. Bằng cách kết hợp các yếu tố cơ bản và kỹ thuật theo phương pháp CANSLIM, bạn có thể lọc được những cổ phiếu tăng trưởng mạnh mẽ, đồng thời quản lý rủi ro một cách hiệu quả.

Tuy nhiên, việc áp dụng CANSLIM đòi hỏi sự kiên nhẫn, kỷ luật và khả năng thích ứng với biến động thị trường. Vì vậy, bạn nên luôn luôn cập nhật thông tin, phân tích kỹ lưỡng và không ngừng học hỏi để tối ưu hóa chiến lược đầu tư của mình.

Nếu có hứng thú với CANSLIM hãy tham khảo cuốn sách phía dưới nhé! Chúc bạn thành công trên hành trình chinh phục thị trường chứng khoán Nhật Bản!