Trong chứng khoán gồm có hai phương pháp phân tích đó là phân tích cơ bản và phân tích kỹ thuật. Dựa trên phân tích cơ bản, bạn có thể tìm ra cổ phiếu tăng trưởng để đầu tư nhưng lại tốn thời gian. Còn phân tích kỹ thuật có thể giúp bạn xác định thời điểm thích hợp để giao dịch mua vào hoặc bán ra. Hôm nay mình sẽ giới thiệu với mọi người các chỉ báo căn bản mà mình thường sử dụng để phân tích kỹ thuật trong đầu tư chứng khoán hay bitcoin, FX.

MỤC LỤC

Phân tích kỹ thuật là gì? テクニカル分析とは?

Phân tích kỹ thuật (Technical Analytics – TA) là một phương pháp phân tích dựa trên các dữ liệu trong quá khứ trên biểu đồ và đưa ra dự đoán xu hướng giá của cổ phiếu và tỷ giá hối đoái trong tương lai.

Phương pháp phân tích kỹ thuật không chỉ sử dụng trong chứng khoán mà còn được sử dụng rộng rãi trong các lĩnh vực đầu tư tài chính khác như FX hay thị trường tiền điện tử crypto.

Lịch sử của phân tích kỹ thuật

Theo Wikipedia, phương pháp phân tích kỹ thuật đã bắt đầu xuất hiện trong thế kỷ 17 ở Hà Lan. Sau đó vào thế kỷ thứ 18 ông 本間宗久-Homma Munehisa (người thắng lớn trên thương vụ gạo ở Osaka và được mệnh danh là Hung Thần Của Thị Trường) đã phát minh chân nến「ローソク足 」và triển khai biểu đồ hình nến「ローソク足チャート」. Sau đó đã có thêm nhiều công cụ kỹ thuật khác được phát triển và mở rộng, nổi tiếng là Lý thuyết Down của Charles H. Dow.

Ưu điểm của phân tích kỹ thuật

Như đã đề cập ở phần mở bài, phương pháp phân tích kỹ thuật có thể giúp nhà đầu tư xác định thời điểm để giao dịch, cụ thể như sau:

- Có thể sử dụng rộng rãi để phân tích bất kỳ thứ gì từ cổ phiếu, hàng hóa, lãi suất, ngoại hối hay tiền ảo.

- Dễ dàng nắm bắt được biến động hiện tại và có thể dự đoán được xu hướng trong tương lai.

- Chỉ cần tập trung vào biểu đồ cũng có thể giao dịch.

Nhược điểm của phân tích kỹ thuật

Ngoài những ưu điểm trên, thì phương pháp phân tích kỹ thuật có những mặt trái như sau:

- Không phải lúc nào thị trường cũng biến động đúng như phân tích.

- Khó có thể ứng phó với các sự kiện đột ngột hoặc báo cáo tài chính.

- Có rất nhiều chỉ báo trên biểu đồ, nên sẽ hơi bỡ ngỡ đối với người mới.

Các chỉ số kỹ thuật được lấy từ dữ liệu trong quá khứ, giá thị trường không phải lúc nào cũng biến động như cũ và rất khó để ứng phó với các sự kiện đột ngột như bầu cử hay cải cách .v.v. Chính vì vậy, để an toàn hơn chúng ta nên theo dõi và cập nhật tin tức liên tục và nắm bắt tình hình cung – cầu trên thị trường.

Các chỉ báo căn bản trong phân tích kỹ thuật chứng khoán

Trên biểu đồ chứng khoán hay FX có rất nhiều chỉ báo, nhưng sau đây là 5 chỉ số điển hình trong phương pháp phân tích kỹ thuật mà ai cũng nên biết.

1. Đường trung bình động SMA

Đường trung bình động SMA(単純移動平均線) là một chỉ báo quan trọng giúp chúng ta kiểm tra giá trung bình của cổ phiếu một công ty nào đó trong một khoảng thời gian nhất định. Trên biểu đồ chứng khoán ở Nhật, mặc định thường có SMA 5 ngày (単純移動平均線 短期), 25 ngày (単純移動平均線 中期) và 75 ngày (単純移動平均線 長期).

SMA 25 ngày được tính bằng trung bình cộng các mức giá đóng cửa trong 25 ngày qua.

Bằng cách sử dụng đường trung bình động SMA, bạn có thể thấy được xu hướng hướng thị trường hiện tại đang như thế nào (tăng hoặc giảm) mà không bị bối rối trước những biến động trong ngày. Tuy nhiên SMA là một chỉ báo dựa trên các dữ liệu trong quá khứ, vì vậy thời gian càng dài thì độ trễ càng lớn theo.

Các sử dụng đường trung bình động SMA

Đường trung bình động thường là cột mốc quan trọng vì nó ẩn chứa trạng thái tâm lý của các nhà đầu tư. Trước hết chúng ta hãy cùng tìm hiểu 3 cách sử dụng đường trung bình động đơn giản mà hiệu quả nhất nhé.

- Mức hỗ trợ (Support Level) : mức giá mà một cổ phiếu không giảm xuống thấp hơn nữa trong một khoảng thời gian nhất định. Thông thường, tại mức hỗ trợ, áp lực mua vào sẽ lớn hơn áp lực bán ra, nên đây sẽ là tín hiệu mua hợp lý. Tuy nhiên nếu giá cổ phiếu giảm xuống và cắt đường trung bình động được kỳ vọng là “đường hỗ trợ” thì sẽ có khả năng sẽ tiếp tục giảm sâu hơn, do đó không nên mua vào tại thời điểm này.

- Mức kháng cự (Resistance Level) : Ngược lại với mức hỗ trợ, đây là mức giá cao nhất của một cổ phiếu trong một khoảng thời gian nhất định. Tại mức kháng cự, áp lực bán ra sẽ lớn hơn áp lực mua vào, nên đây sẽ là tín hiệu bán hợp lý. Tuy nhiên, nếu giá cổ phiếu vượt lên và cắt đường trung bình động, được coi là “đường kháng cự”, thì nó sẽ báo hiệu xu hướng giá cổ phiếu sẽ tiếp tục tăng.

- Tín hiệu giao nhau: Khi SMA ngắn hạn đi lên và giao cắt với SMA dài hạn, sẽ báo hiệu giá cổ phiếu tăng lên hay còn gọi là Golden Cross. Ngược lại, khi đường SMA ngắn hạn đi xuống và giao cắt với đường SMA dài hạn, sẽ cho thấy một đợt bán tháo lớn và giá cổ phiếu sẽ đi xuống.

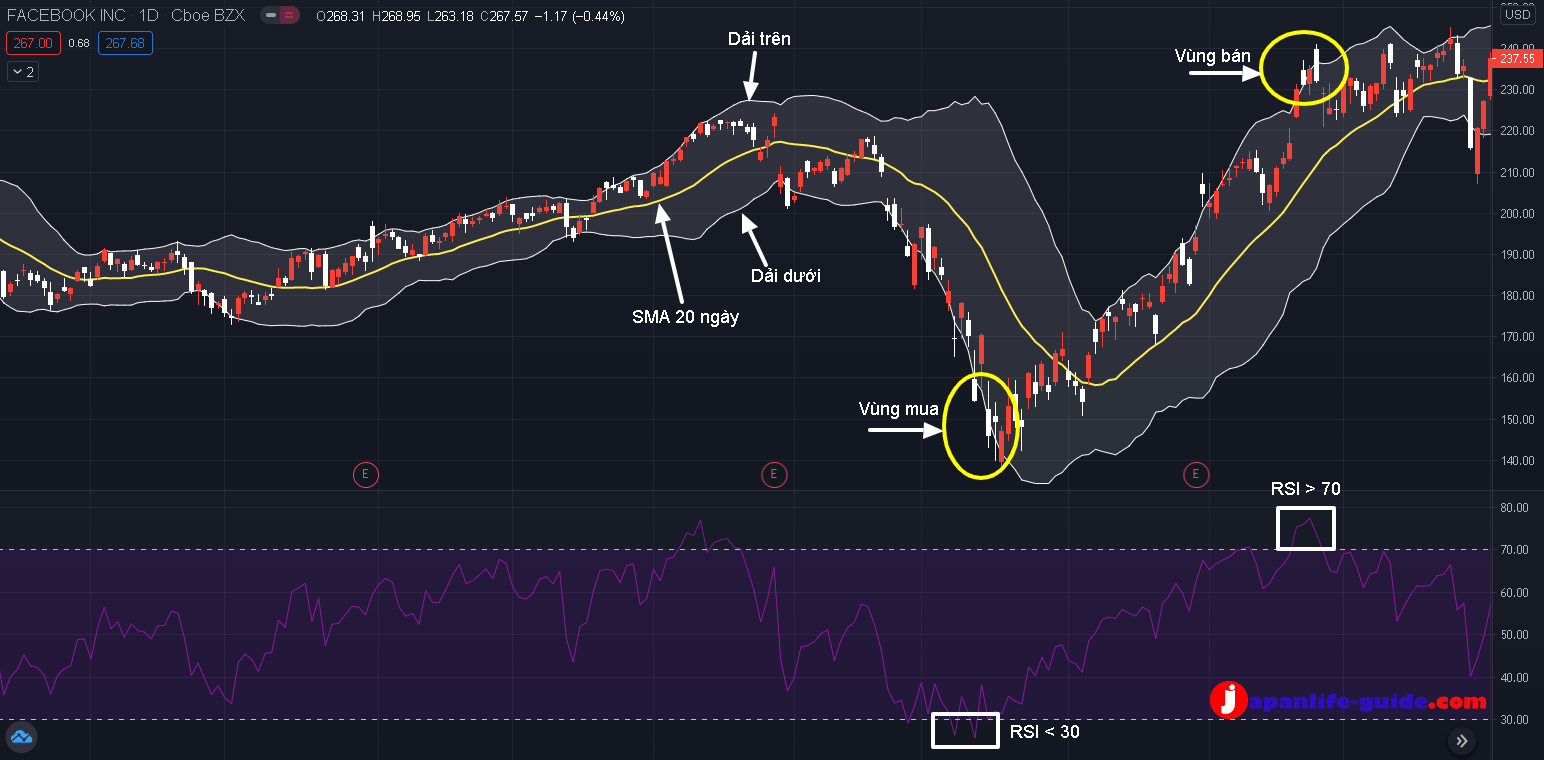

2. Dải Bollinger (Bollinger Band)

Bollinger Band(ボリンジャーバンド) là một trong những biểu đồ kỹ thuật do nhà đầu tư người Mỹ John Bollinger nghĩ ra để tạo ra các tín hiệu quá bán hoặc quá mua. Bollinger Band thường được thể hiện bằng tổng cộng năm đường, nhưng căn bản và quan trọng nhất là một đường trung bình động SMA(20 ngày) và hai độ lệch chuẩn dải trên và dải dưới. Tuy nhiên, bạn có thể được thay đổi và điều chỉnh tùy thích theo ý muốn của mình.

Khi các dải trên và dưới xích lại gần nhau, làm co lại đường trung bình động, hiện tượng này được gọi là sự siết chặt(squeeze). Sự siết chặt báo hiệu một khoảng thời gian ít biến động và được các nhà giao dịch coi là một dấu hiệu tiềm ẩn của sự biến động gia tăng trong tương lai và các cơ hội giao dịch có thể có. Ngược lại, khoảng cách giữ hai dải càng rộng thì khả năng giảm biến động càng cao và khả năng thoát khỏi giao dịch càng lớn.

Khoảng 90% biến động giá xảy ra trong phạm vi giữa dải trên và dải dưới. Khi thân nến vượt lên quá dải lệch trên hoặc giảm xuống quá dải lệch dưới thì được coi là một sự đột phá(breakout) và sẽ xảy ra một sự kiện lớn. Lưu ý, sự đột phá này không phải là một tín hiệu giao dịch. Sai lầm của hầu hết mọi người là tin rằng giá chạm hoặc vượt quá một trong các dải là một tín hiệu để mua hoặc bán.

Cách sử dụng Bollinger Band

Việc chỉ nhìn vào Bollinger Band để xác định điểm giao dịch là rất khó, do đó nên kết hợp thêm chỉ số RSI để nâng cao hiệu suất dự báo. RSI là gì, hãy cũng tìm hiểu ở phía dưới.

- Tín hiệu mua: Khi giá cổ phiếu giảm xuống dưới -2σ(dải dưới) của dải Bollinger và đồng thời RSI < 30.

- Tín hiệu bán: Khi giá cổ phiếu tăng lên dưới +2σ(dải trên) của dải Bollinger và đồng thời RSI > 70.

3. Chỉ số sức mạnh tương đối RSI

RIS là viết tắt của cụm từ Relative Strength Index, trong tiếng Nhật được gọi là 「相対力指数」. Chỉ số sức mạnh tương đối (RSI) là một chỉ báo động lượng được sử dụng trong phân tích kỹ thuật,để đo lường mức độ biến động giá gần đây. RSI cũng là một chỉ báo dao động giúp chúng ta dễ dàng phát hiện các tình trạng mua quá mức hoặc bán quá mức trên thị trường.

- Khi RSI <30: cho biết giá tài sản có thể gần chạm đáy (quá bán) trong khoảng thời gian đó và có khả năng sẽ tăng trong thời gian tới.

- Khi RSI >70: cho biết giá tài sản có thể gần chạm đỉnh (quá mua) trong khoảng thời gian đó và có khả năng sẽ giảm trong thời gian tới.

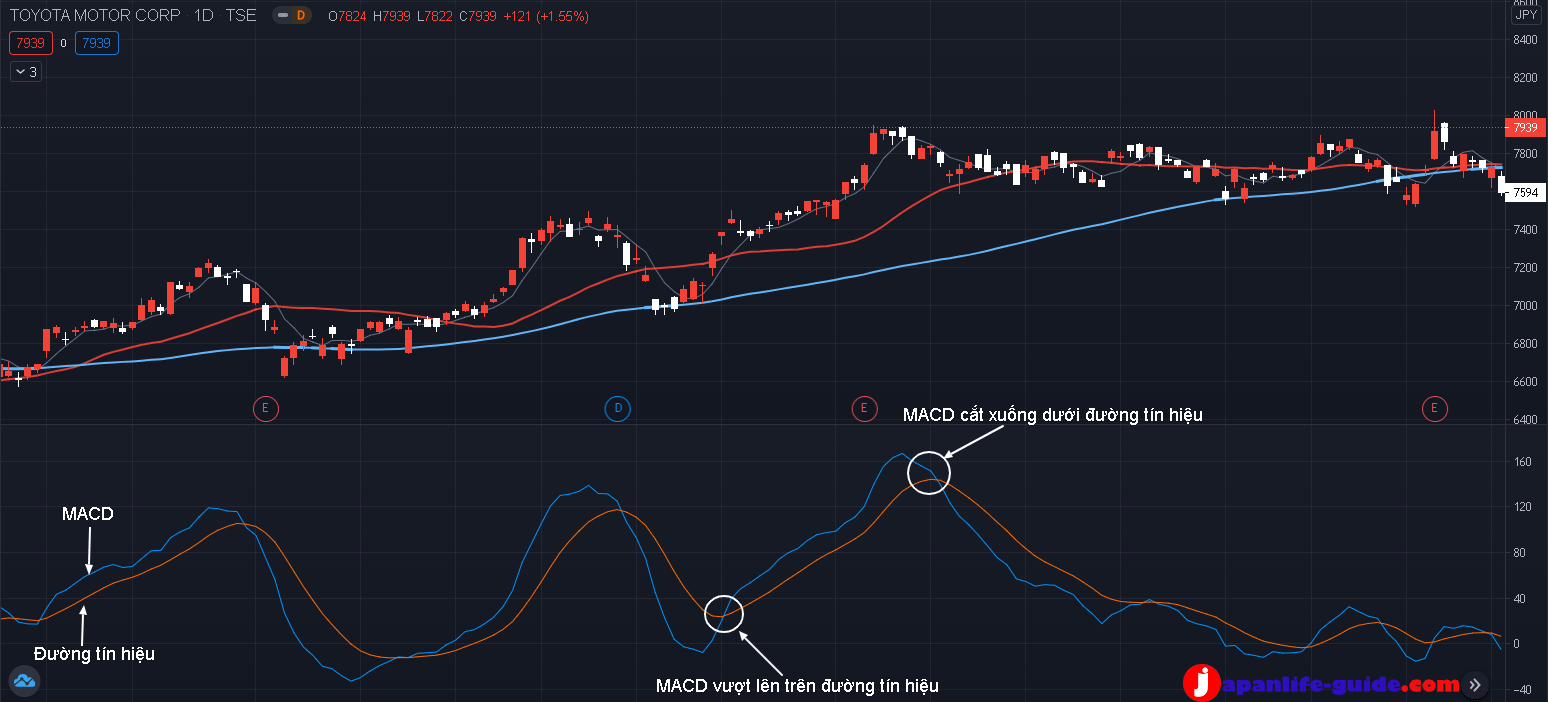

4. Đường phân kỳ hội tụ trung bình động MACD

MACD là viết tắt của cụm từ “Moving Average Convergence Divergence”, là một chỉ báo động lượng theo xu hướng đồng thời cho thấy mối quan hệ giữa hai đường trung bình động của giá chứng khoán. MACD được tính bằng cách lấy đường trung bình động hàm mũ (EMA) 12 ngày trừ cho đường EMA 26 ngày. Trong đó, đường trung bình động hàm mũ (EMA) là một loại đường trung bình động (MA) đặt trọng lượng và ý nghĩa lớn hơn vào các điểm dữ liệu gần đây nhất.

Trên một biểu đồ chứng khoán, đường MACD thường có màu mặc định là “xanh lam”. Đi kèm với đường MACD là đường EMA 9 ngày hay còn gọi là “đường tín hiệu – signal line”.

- Khi MACD vượt lên trên đường tín hiệu: Thời điểm mua

- Khi MACD cắt xuống dưới đường tín hiệu: Thời điểm bán

MACD và RSI đều đo lường động lượng trên thị trường, nên hai chỉ báo này thường được sử dụng cùng nhau để có thể quan sát được một bức tranh kỹ thuật đầy đủ hơn về thị trường. Tuy nhiên, vì MACD và RSI đo lường các yếu tố khác nhau nên đôi khi chúng đưa ra các chỉ báo trái ngược nhau.

Chỉ báo RSI có thể hiển thị mức đọc trên 70 trong một khoảng thời gian liên tục, cho thấy thị trường đang bị thu hút quá mức về phía mua so với giá gần đây, trong khi MACD cho thấy thị trường vẫn đang tăng theo đà mua.

Dưới đây là một ví dụ về đường MACD và đường tín hiệu của cổ phiếu Toyota.

Kết luận

Trên đây mình vừa giới thiệu với các bạn 4 chỉ báo căn bản nhất trong phương pháp phân tích kỹ thuật và tất cả những chỉ báo này các bạn có thể sử dụng miễn phí trên các ứng dụng phân tích hay giao dịch chứng khoán. Mỗi chỉ báo phân tích kỹ thuật đều có ưu điểm và nhược điểm của nó và không có chỉ báo nào hoàn toàn phù hợp với tất cả. Chính vì vậy nên kết hợp sử dụng nhiều chỉ báo phân tích kỹ thuật cùng nhau để đưa ra quyết định đúng đắn hơn.

- Bài viết tham khảo

- TÀI KHOẢN CHỨNG KHOÃN MIỄN THUẾ NISA LÀ GÌ ?

- LỢI ÍCH KHI THAM GIA ĐẦU TƯ CHỨNG KHOÁN

- KỸ NĂNG PHÂN TÍCH CƠ BẢN TRONG CHỨNG KHOÁN

Không thể nói rằng phương pháp phân tích kỹ thuật hoàn toàn chính xác 100 %, nhưng nếu bạn không biết và không áp dụng thì có thể kết quả đầu tư của bạn sẽ không được như mong muốn. Nếu thấy bài viết có ích hãy Chia Sẻ cho bạn bè cùng biết nhé ! Đừng quên theo dõi Fanpage để cập nhật nhiều thông tin hữu ích khác.